Lorsque l’on a un besoin de financement à court terme (travaux, achat véhicule, …) et que l’on détient un contrat d’assurance-vie d’un montant supérieur à ce besoin, on peut être tenté de retirer l’argent de son assurance-vie. Une des conséquences est d’être fiscalisé sur la plus-value du retrait.

Le mécanisme de l’avance dans une assurance-vie permet d’éviter cette fiscalité. Comment cela fonctionne ? L’assureur prête de l’argent (au maximum 50 à 80% du montant du contrat) à l’épargnant qui peut ainsi financer son besoin. La somme empruntée à l’assureur n’est pas déduite de la valeur du contrat. Ainsi, contrairement à un retrait pour lequel les sommes rachetées ne produisent plus de rendement (logique), le contrat soumis à l’avance continue à générer son rendement dans sa totalité. Néanmoins, l’avance a un coût : un taux fixé par l’assureur pour les sommes empruntées.

L’objectif de notre article est donc de comparer 2 stratégies :

- L’avance

- Le retrait partiel puis le reversement (le reversement est l’équivalent du remboursement de l’avance)

Prenons l'exemple de 2 épargnants : Sophie et Alexandre

Ils ont chacun un contrat d’assurance-vie s’élevant à 20 000 € et souhaitent récupérer la moitié, soit 10 000 € pour financer des travaux pour leur appartement respectif. Ils estiment pouvoir rembourser cette somme dans 3 ans. Leurs contrats ont été ouvert en même temps en janvier 2018. Cependant, les allocations sont très différentes :

Contrat de Sophie (profil très défensif) :

- Investi à 100% en fonds en euros

- Plus-value latente : 5%

Contrat d’Alexandre (profil offensif) :

- Investi à 100% en unités de compte

- Plus-value latente : 15%

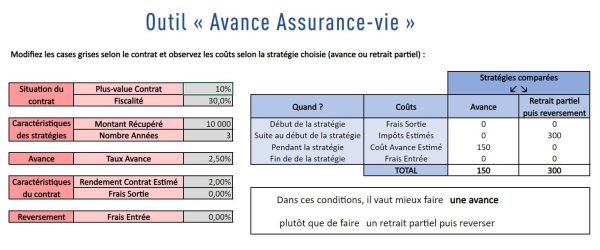

Utilisons notre outil de simulation pour savoir laquelle des 2 stratégies (l’avance ou le retrait partiel puis le reversement) est la plus intéressante pour nos 2 épargnants. Privilégiez un ordinateur pour une meilleure visualisation de l’outil.

Paramètres pour lesquels les valeurs sont identiques :

- « Montant Récupéré » : montant de l’avance ou du retrait partiel.

Ici, ils souhaitent utiliser 10 000 € chacun

- « Nombre Années » : Durée de l’avance ou durée avant que l’épargnant ne reverse la somme rachetée dans un contrat d’assurance-vie. Pour l’avance, elle est en général accordée pour 3 ans et reconductible 1 à 2 fois.

Dans les exemples, nous avons fixé cette durée à 3 ans.

- « Taux Avance » : L’assureur prélève un pourcentage sur la somme avancée. Le taux dépend du contrat souscrit et est un taux annuel. En général, le taux est égal au rendement du fonds en euros + entre 0,5% et 1,5%.

Pour Sophie et Alexandre, nous avons fixé ce taux à 2,50%, valeur que l’on peut retrouver actuellement sur le marché.

- « Frais Sortie » : frais de sortie en cas de retrait partiel. Dans la grande majorité des contrats, les frais de sortie sont nuls.

Nous avons donc mis 0%.

- « Frais Entrée » : frais d’entrée du contrat d’assurance-vie sur lequel on reverse les 10 000 €. Aujourd’hui, il existe de plus en plus de contrats pour lesquels les frais d’entrée sont nuls.

Nous avons dons également mis 0%.

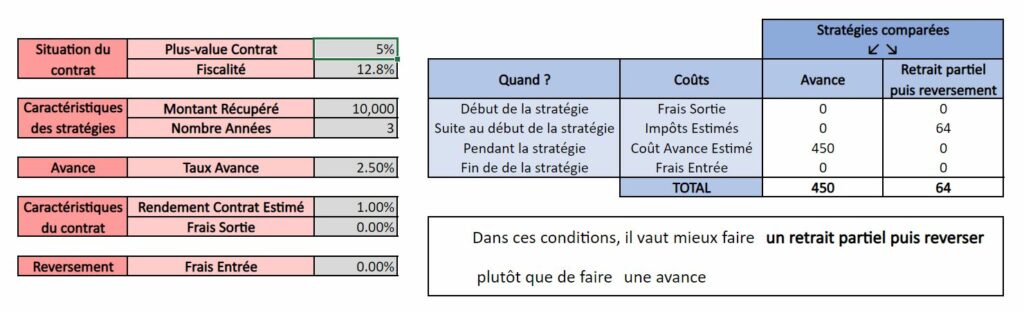

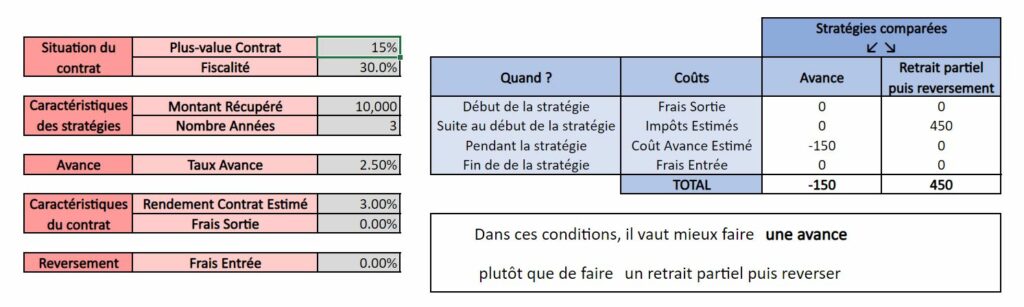

Paramètres pour lesquels les paramètres diffèrent :

- « Plus-value Contrat » : il s’agit de la plus-value latente du contrat.

5% pour Sophie et 15% pour Alexandre

- « Fiscalité » : la fiscalité sur les plus-values en cas de retrait sur une assurance-vie est assez complexe. Elle dépend notamment de l’ancienneté du contrat et de la date des versements. Nous proposons un autre outil de simulation pour mieux comprendre cette fiscalité.

Nous avons pris des cas simples : Les versements ont été faits après le 27/09/2017, le contrat a moins de 8 ans, et nous faisons l’hypothèse que Sophie et Alexandre choisissent le PFU (et non le barème progressif). Ainsi, pour Alexandre, la fiscalité en cas de retrait sera de 30% tandis que, pour Sophie, elle s’élèverait à 12,8% car les prélèvements sociaux (17,2%) sont prélevés chaque année.

- « Rendement Contrat Estimé » : rendement du contrat net de frais de gestion et net de fiscalité. Il va bien sûr dépendre de l’allocation choisie. Nous sommes ici obligés de faire des hypothèses.

Pour Sophie, s’agissant d’une allocation à 100% fonds en euros, nous fixons un rendement net de frais de gestion et net de fiscalité à 1% tandis que pour Alexandre, avec 100% d’unités de comptes, nous choisissons 3%.

Quels sont les coûts des 2 stratégies ?

- « Frais Sortie » :

- Avance : 0 car l’équivalent de l’argent avancé reste investi dans le contrat

- Retrait partiel : Frais Sortie x Montant Récupéré

- « Impôts Estimés » :

- Avance : 0 car la plus-value latente n’est pas « réalisée »

- Retrait partiel : Plus-value Contrat x Montant Récupéré x Fiscalité

- « Coût Avance Estimé » : on calcule ici le coût réel de l’avance c’est-à-dire le taux de l’avance diminué du rendement du contrat car l’équivalent de l’argent avancé continue à générer du rendement

- Avance : Nombre Années x (Taux Avance – Rendement Contrat Estimé) x Montant Récupéré

- Retrait partiel : 0

- « Frais Entrée » : on peut reverser dans le même contrat ou dans un nouveau avec des supports plus intéressants et/ou des frais plus faibles

- Avance : 0

- Retrait partiel : Frais Entrée x Montant Récupéré

Quels sont les résultats pour Sophie et Alexandre ?

Pour Sophie :

On observe que la stratégie « Retrait partiel puis reversement » est la plus intéressante ».

Pour Alexandre :

Cette fois, la stratégie de l’avance est la plus intéressante. On observe même que l’avance a fait gagner de l’argent car le rendement du contrat (3%) est supérieur au taux de l’avance (2,5%).

Conclusion

Au travers de ces 2 exemples, nous avons pu voir que l’on choisira l’une ou l’autre stratégie en fonction de la situation du contrat (plus-value latente, fiscalité, taux de l’avance…).

Un autre élément est à avoir en tête pour les personnes de plus de 70 ans (ou proche de 70 ans) cherchant à alléger la fiscalité de la transmission de leur patrimoine en utilisant l’article 990 I du CGI (les sommes versées avant 70 ans sur une assurance-vie bénéficient d’un abattement de 152 500 € par bénéficiaire). Si les versements ont été faits avant 70 ans, ces épargnants auront intérêt à privilégier l’avance au retrait partiel pour ne pas reverser les sommes après 70 ans.