Sommaire

ToggleQu'est-ce que le High Yield ?

En 2022, tout le monde l’a observé : les taux sont nettement remontés à la suite de la forte hausse de l’inflation. Le taux français à 10 ans a par exemple retrouvé des niveaux qu’il n’avait pas connus depuis 10 ans. La hausse des taux de l’ensemble des émetteurs d’obligations a été spectaculaire (voir mon article de novembre : « Obligation d’investir et investir en obligations »).

Cependant, le niveau des taux n’est pas le même selon les émetteurs : plus l’émetteur est bien noté, c’est-à-dire considéré comme capable de rembourser son obligation, plus le taux est faible. A l’inverse, les investisseurs exigent une rémunération supérieure lorsque la probabilité de défaut de remboursement est plus élevée.

Les 3 grandes agences de notation (Moody’s, Standard & Poor’s et Fitch Ratings) évaluent la solvabilité des entreprises ou états et leur attribuent une note.

Voici les échelles de notation de ces 3 agences (la note « Long terme » est la plus regardée) :

Les émetteurs sont regroupés en 2 grandes catégories :

- « Investment Grade » = les mieux notés

- Note allant de AAA à BBB- (pour S&P et Fitch)

- « High Yield » = les plus risqués

- Note allant de BB+ à C (pour S&P et Fitch)

Performance et taux du High Yield depuis fin 2006

Voici un graphique de la performance des indices Ice BofA High Yield (« Total Return », échelle de gauche) et du niveau des taux associés (« Effective Yield », échelle de droite en %) pour les zones US et Euro :

Lorsqu’on observe les taux (courbes jaune et grise), on observe certains « pics » importants : la crise financière de 2008, et plus récemment les craintes lors du début du Covid et la remontée de 2022.

Vous avez peut-être déjà entendu la phrase : « Lorsque les taux montent, les obligations baissent, et inversement ». Le graphique le montre bien : lors des pics de taux, le prix des obligations baisse entraînant une baisse des indices « Total Return » (courbes bleue et orange).

Sur la période fin 2006 à aujourd’hui, les plus fortes baisses sont les suivantes :

- Crise de 2008 :

- US : -35% (vs S&P 500 : -57%)

- Euro : -40% (vs Euro Stoxx 50 : -60%)

- Début du Covid (2020) :

- US : -21,5% (vs S&P 500 : -34%)

- Euro : -20,5% (vs Euro Stoxx 50 : -38%)

- 2022 :

- US : -15% (vs S&P 500 : -25,5%)

- Euro : -17% (vs Euro Stoxx 50 : -25,5%)

Les performances annualisées sur cette période (fin 2006 – février 2023) sont de 5,8% (US) et 5,2% (Euro) pour une volatilité annuelle d’environ 6%, constituant un couple rendement/risque intéressant*.

Vient alors la question suivante : « Comment investir dans cette classe d’actifs ? »

Voici 2 moyens simples.

Façon n°1 : 2 ETF sans frais de courtage dans un compte-titres Boursorama

Boursorama propose 133 ETF sans frais de courtage via leur partenaire BlackRock.

Parmi ces ETF, une trentaine sont des ETF obligataires dont les 2 ETF High Yield suivants :

- iShares EUR High Yield Corp Bond ESG Acc (ISIN : IE00BJK55C48)

- iShares $ High Yield Corp Bond ESG Acc (ISIN : IE00BJK55B31)

Comme leur nom l’indique, les coupons sont directement réinvestis dans l’ETF (Acc = Accumulating).

Ils suivent les indices obligataires suivants :

- Bloomberg MSCI Euro Corporate High Yield Sustainable BB+ SRI Bond Index

- Bloomberg MSCI US Corporate High Yield Sustainable BB+ SRI Bond Index

Ces noms complexes signifient que la notation des émetteurs est inférieure ou égale à BB+ (c’est bien du High Yield) et que la sélection s’appuie sur les critères ESG (Environnement Social et Gouvernance).

Comme ce sont des ETF, leurs frais de gestion sont limités : 0,25%

Ils sont tous les deux suffisamment importants en terme d’encours : 1826 (ETF Euro) et 494 (ETF US) millions d’euros.

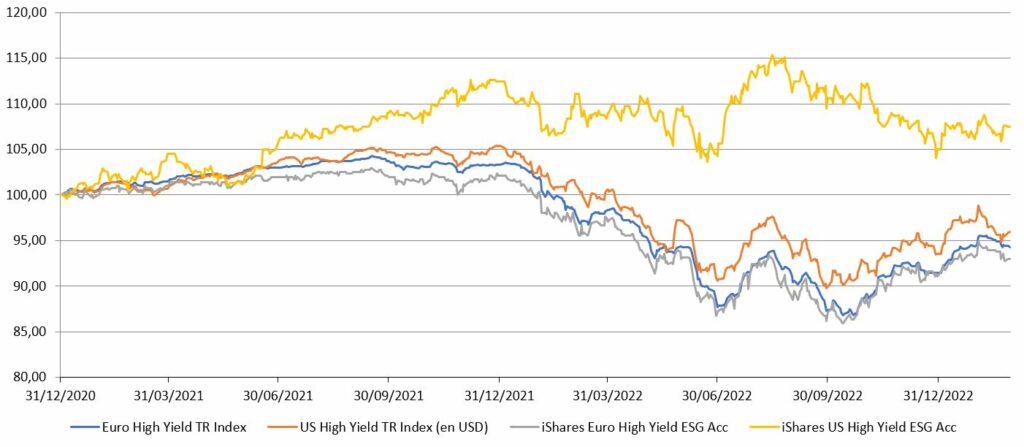

Ci-dessous l’évolution de ces 2 ETF ainsi que les 2 indices Ice BofA High Yield présentés dans la 2ème partie du 31/12/2020 au 28/02/2023. Pour rappel, les indices suivis par les ETF ressemblent aux Ice BofA mais ce ne sont pas les mêmes, générant un écart de performance.

Que constate-t-on au premier abord ?

L’ETF US (courbe jaune) ne suit pas l’indice US High Yield (courbe orange). C’est lié à l’effet change EUR/USD : l’ETF cote en euros tandis que l’indice est en dollars. Or, les variations de l’eurodollar ont été particulièrement importantes depuis 2 ans. Cela explique cet écart conséquent.

Comme pour un ETF suivant un indice action américain, il faut bien garder en tête le risque de change. Sur cette période, cela a été favorable au détenteur d’ETF car le dollar s’est apprécié par rapport à l’euro mais dans une configuration inverse, l’ETF sous-performerait son indice.

Il est également important de prendre conscience que l’effet change a un impact plus important sur des ETF obligataires que sur des ETF actions car les variations sont plus faibles sur la classe d’actifs obligataire. Autrement dit : un impact change de -3% aura moins d’impact sur une hausse d’un ETF action de 20% qu’une hausse d’un ETF obligataire de 8%.

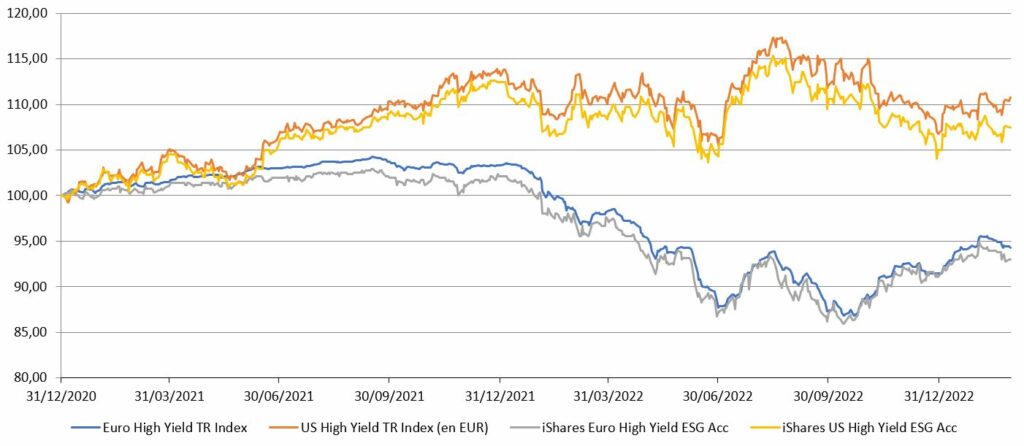

Convertissons l’indice US High Yield en euros pour voir que les évolutions de l’ETF US sont cohérentes :

Malgré la hausse des taux en 2022, la baisse de l’ETF US a été bien atténuée par la hausse du dollar.

A travers ces précédents graphiques, on observe qu’en cas de hausse de taux, les baisses peuvent être importantes. Une façon de mieux « maîtriser » la performance est d’investir dans des fonds à échéance, également appelés fonds datés.

Façon n°2 : Fonds à échéance dans une assurance-vie

L’objectif est d’investir pour une durée définie et avec une bonne visibilité sur la performance finale. Les sociétés de gestion proposant des fonds datés sélectionnent des obligations dans le but de les porter jusqu’à leur échéance, par exemple 2027. Etant donné que la maturité des obligations diminue avec le temps, la sensibilité des fonds datés diminue également.

En regardant le rendement actuariel et la notation moyenne des obligations dans le dernier reporting mensuel d’un fonds, on peut avoir une bonne idée de la performance in fine de son investissement. Néanmoins, cette performance dépendra de plusieurs choses :

- Les éventuels défauts des émetteurs des obligations choisies

- Le niveau des taux au moment du réinvestissement des coupons

- Les frais de gestion et coûts de couverture de change si non déduits du rendement actuariel

La probabilité de défaut dépend bien sûr de la notation moyenne du fonds. Plus la note est faible, plus le rendement actuariel diminuera à cause des défauts.

On considère que c’est un défaut dès que l’émetteur n’honore pas le paiement d’un coupon.

Pour donner un ordre d’idée des défauts dans le High Yield, Fitch Ratings vient d’indiquer, pour les émetteurs américains et canadiens, un défaut de 1,5% sur les 12 derniers mois et prévoit 3 à 3,5% de défaut pour l’année 2023.

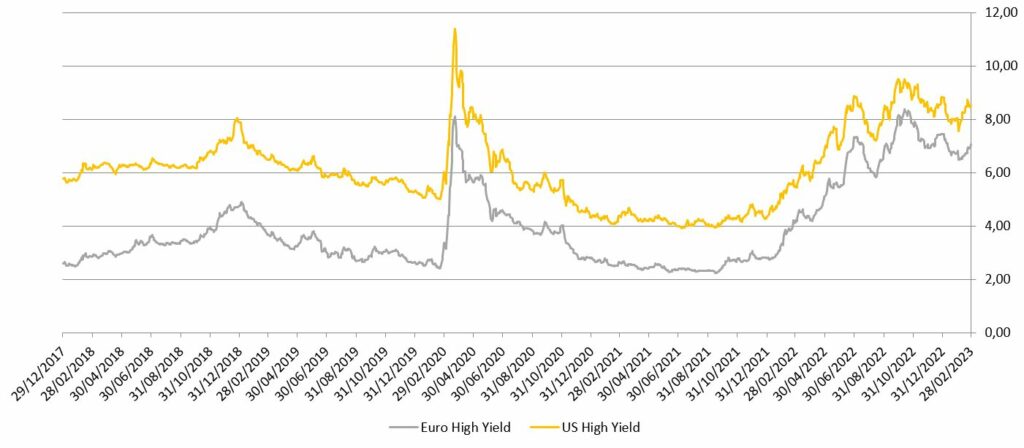

En zoomant sur les 5 dernières années le niveau des taux High Yield Ice BofA (en %), on se rend compte que le timing de l’investissement en fonds à échéance High Yield est intéressant, y compris avec quelques défauts :

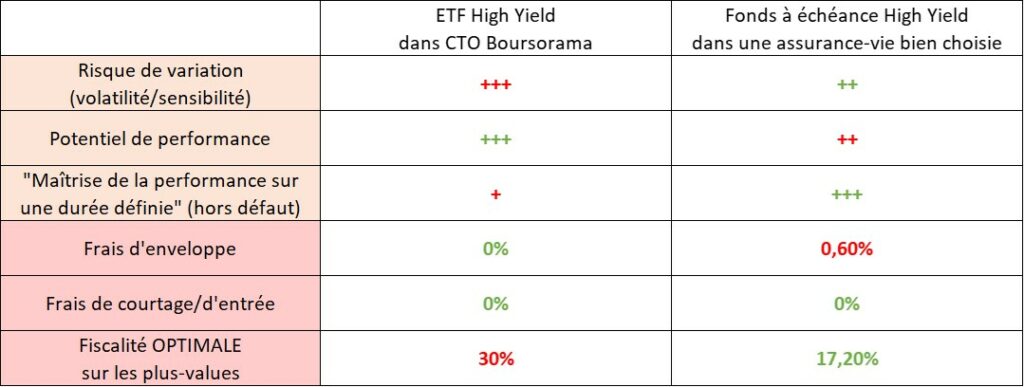

Comparaison des 2 façons

Ci-dessous un tableau synthétique permettant de comparer les 2 moyens présentés pour investir dans le High Yield. Nous présentons également les frais et la fiscalité associés à ces 2 investissements, éléments indispensables avant toute décision.

On peut voir que chacun des 2 moyens ont leurs avantages et répondent à différents objectifs.

Si vous souhaitez étudier la classe d’actifs obligataire de façon plus générale, lisez le précédent article : « Obligations d’investir et investir en obligations ».

*Les performances passées ne préjugent pas des performances futures