Lorsque l’on réfléchit à un investissement dans l’or, on pense le plus souvent à de l’or physique : pièce, lingotin ou lingot. Il est néanmoins possible d’acheter de l’or à travers des fonds répliquant la performance de cet actif. Cela permet de limiter les frais d’acquisition et de stockage (pour éviter les vols).

Avant d’étudier l’investissement en or « papier », nous vous proposons de mieux comprendre cet actif particulier.

Sommaire

ToggleL'or, valeur refuge ?

A la différence de l’immobilier générant des loyers ou des actions distribuant des dividendes, l’or n’offre pas de rendement.

Mais alors d’où vient la performance ?

Il est très souvent mis en avant que l’or est une valeur « refuge », s’appréciant lors des périodes de baisses boursières. Cela a en général été le cas ces 15 dernières années. Pour l’illustrer, observons les performances du S&P 500 Gross Return (dividendes réinvestis) et de l’or (en dollar) lors des périodes de baisses des actions les plus importantes depuis 2007 :

- Du 09/10/2007 au 09/03/2009 (crise financière) :

- S&P 500 Gross Return : -55,25%

- Or (en dollar) : +24,93%

- Du 20/09/2018 au 25/12/2018:

- S&P 500 Gross Return : -19,36%

- Or (en dollar) : +5,10%

- Du 29/04/2011 au 03/10/2011 (crise de 2011) :

- S&P 500 Gross Return : -18,64%

- Or (en dollar) : +6,09%

- Du 04/01/2022 au 09/05/2022 (depuis le début de l’année, données arrêtées au 09/05):

- S&P 500 Gross Return : -16,34%

- Or (en dollar) : +2,21%

Si l’or ne s’apprécie pas pendant la chute, il baisse de façon nettement moins violente que les actions comme au début de la crise du Covid :

- Du 19/02/2020 au 23/03/2020:

- S&P 500 Gross Return : -33,79%

- Or (en dollar) : -3,59%

Ces chiffres mettent bien en évidence le rôle de valeur refuge de l’or.

Néanmoins, il est intéressant d’aller plus loin et de tenter d’identifier ce qui peut jouer sur la performance de l’or.

Un driver de l'or

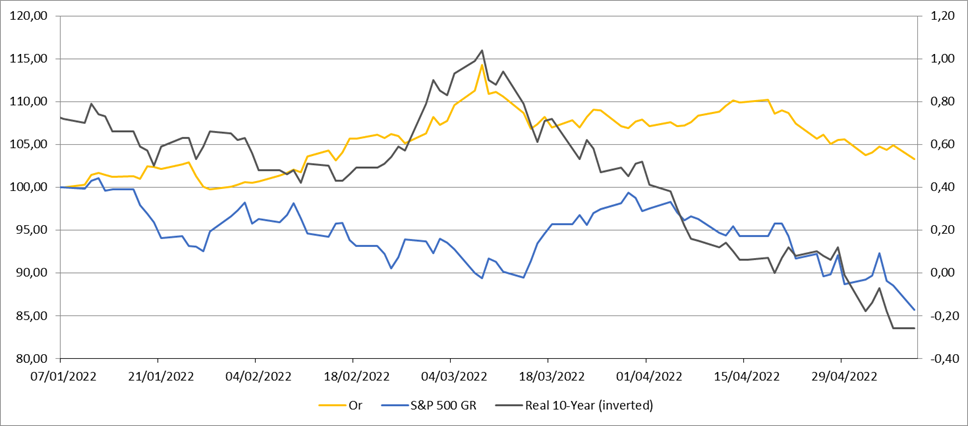

Un graphique très intéressant du site longtermtrends.net nous montre la corrélation négative importante entre le taux réel à 10 ans américain (en noir) et l’or (en jaune).

Qu’est-ce le taux réel à 10 ans américain ?

Il est égal à : taux à 10 ans américain – inflation. Ici, il s’agit d’une inflation américaine à 10 ans anticipée.

Ce graphique montre que l’or a tendance à augmenter :

- En cas de baisse du taux à 10 ans (1er terme du taux réel)

- En cas de hausse de l’inflation à 10 ans anticipée (2ème terme du taux réel)

Et inversement.

Il est intéressant d’analyser le début d’année de l’or par rapport à son rôle de valeur refuge et sa relation inverse au taux réel à 10 ans.

Analyse du début d'année 2022

Focalisons-nous sur les 2 périodes de baisse des actions (séparées par un léger rebond lors de la deuxième moitié du mois de mars) :

- Du 9 février au 8 mars :

- S&P 500 Gross Return : -8,95%

- Or (en dollar) : +12,00%

- Baisse du taux réel à 10 ans liée à une hausse plus importante de l’inflation à 10 ans anticipée (notamment à cause du début de la guerre en Ukraine) que du taux à 10 ans

=> L’or a bien joué son rôle de valeur refuge et affiche une belle corrélation négative avec le taux réel à 10 ans

- Du 29 mars au 9 mai :

- S&P 500 Gross Return : -13,71%

- Or (en dollar) : -3,36%

- Hausse du taux réel à 10 ans liée à une hausse plus importante du taux 10 ans (durcissement des conditions monétaires de la Fed) que de l’inflation à 10 ans anticipée

=> L’or a peu joué son rôle de valeur refuge mais présente une corrélation négative avec le taux réel à 10 ans

Pour synthétiser :

- L’or permet de stabiliser un portefeuille lors des périodes de baisse des actions

- Son appréciation dans le temps sera favorisé par une baisse du taux réel à 10 ans :

- Soit par une inflation à 10 ans anticipée qui augmente plus vite que le taux à 10 ans

- Soit par un taux à 10 ans qui baisse plus rapidement que l’inflation à 10 ans anticipée

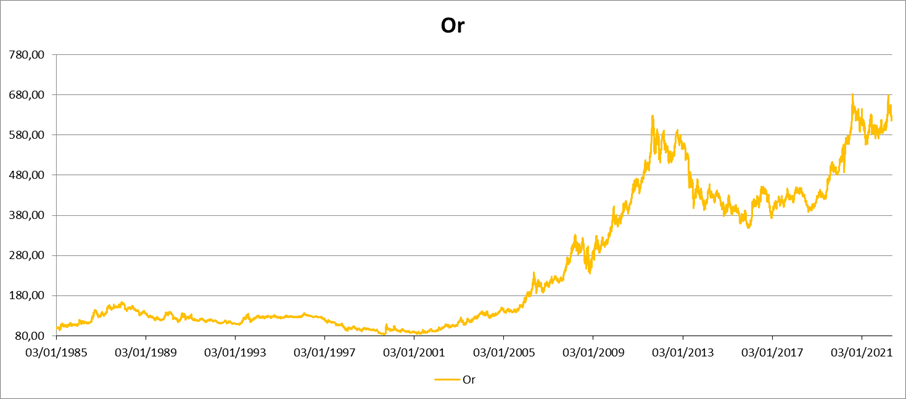

Performance historique depuis 1985

Ci-dessous l’évolution de l’or (en dollar) depuis 1985 (base 100 : 03/01/1985, données arrêtées au 09/05/2022)

La performance moyenne annualisée sur cette période est de 5% pour une volatilité de 15% mais comme on peut le voir sur le graphique, la hausse n’a pas été une ligne droite !

Pour faire le lien avec la partie précédente, l’or s’est fortement apprécié entre 2001 et 2011 profitant de la baisse du taux réel à 10 ans, liée à un taux à 10 ans qui a baissé nettement plus rapidement que l’inflation à 10 ans anticipée.

Comment acheter de l'or papier ?

Comme expliqué au début de cet article, il est possible d’investir dans l’or à travers des fonds répliquant la performance de cet actif.

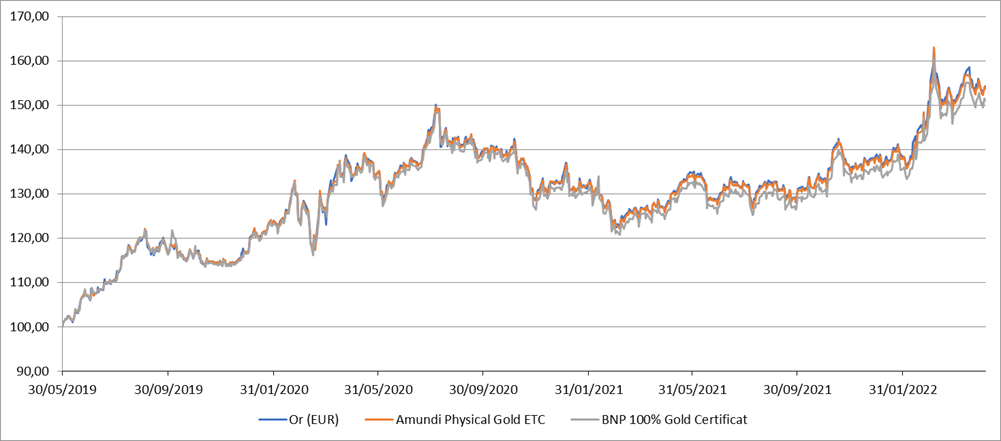

Les 2 fonds les plus accessibles au marché français sont les suivants :

- BNP 100% Gold Certificat (Code ISIN : NL0006454928, Frais de gestion : 0,75%)

- Amundi Physical Gold ETC (Code ISIN : FR0013416716, Frais de gestion : 0,12%)

D’un point de vue juridique, le 1er est un « Certificat » tandis que le second est un ETC, sorte d’ETF de matière première. Dans les 2 cas, ils cherchent à répliquer la performance de l’or mais étant donné qu’ils cotent en euros, la performance répliquée sera celle de l’or converti en euros. Voyons cela avec le graphique ci-dessous :

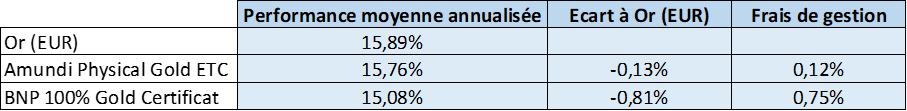

Sur la période étudiée (30/05/2019 au 06/05/2022), les fonds répliquent correctement l’or converti en euros. On observe également que le certificat décroche légèrement en raison de ses frais de gestion plus importants (0,75%). Ceci est plus visible en regardant les écarts de performance moyenne annualisée :

L’écart à la performance est bien lié aux frais de gestion plus importants.

Afin d’obtenir une performance légèrement supérieure, il apparaît logique de choisir l’ETC plutôt que le certificat. Néanmoins, la réponse n’est pas aussi simple car l’ETC n’est aujourd’hui pas accessible en assurance-vie, à la différence du certificat que l’on peut retrouver dans les assurances-vie Suravenir.

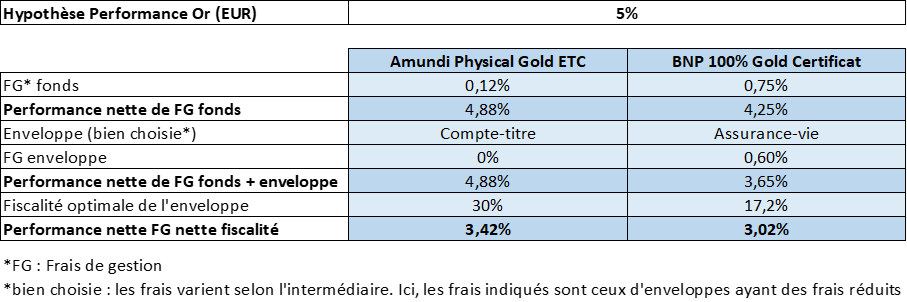

Cela va donc dépendre de l’enveloppe (assurance-vie ou compte-titre) utilisée pour loger le fonds, et de la fiscalité et des frais de cette enveloppe. Voici un tableau pour mieux comprendre :

C’est un exemple de comparaison à entreprendre. Selon l’investisseur, les paramètres ne seront pas les mêmes : la fiscalité de l’assurance-vie dépendra par exemple de sa date d’ouverture. Enfin, nous avons ici fait une hypothèse de performance de 5% pour l’or en euros mais celle-ci va bien sûr dépendre des conditions de marché.

En conclusion, il est tout à fait possible d’investir dans l’or papier mais il faudra veiller à étudier son investissement dans sa globalité : choix du fonds, et frais et fiscalité de l’enveloppe utilisée.